特別区民税・都民税(住民税)・森林環境税の納税通知書について (個人納付等の方)

- トップページ

- くらし・手続き

- 税金

- お知らせ一覧(税金)

- 特別区民税・都民税(住民税)・森林環境税の納税通知書について (個人納付等の方)

ページ番号:311-874-168

更新日:2025年7月4日

納税通知書の発送について

特別区民税・都民税(住民税)・森林環境税を普通徴収(個人納付)で納める方と年金特別徴収(公的年金から差引き)で納める方は、納税通知書をご自宅へ発送します。納税通知書が届きましたら、課税内容などについて必ずご確認をお願いいたします。

令和7年度当初の納税通知書は、6月10日にご自宅へ発送しました。税額変更があった方や、退職等で徴収方法が給与特別徴収から普通徴収に切り替わった方は、6月11日以降随時、納税通知書をご自宅へ送付しています。

(注釈)過年度(令和6年度以前)の住民税額に変更があった場合も、ご自宅へ納税通知書を送付します。

(注釈)給与特別徴収(給与差引き)で住民税を納める方は、税額通知書を勤務先へ送付します。詳しくは、「特別区民税・都民税(住民税)・森林環境税の税額通知書について(給与差引きの方)![]() 」のページをご覧ください。

」のページをご覧ください。

住民税の証明書が必要な方へ

詳しくは「特別区民税・都民税(住民税)の証明書![]() 」のページをご覧ください。

」のページをご覧ください。

納税通知書の見方

納税通知書の見方はこちらをご覧ください。

知っておこう!住民税(普通徴収・年金特別徴収)の仕組み

普通徴収・年金特別徴収に関して、皆様からよくいただく住民税の疑問などをまとめました。

その他の質問は「よくある質問と回答」(外部サイト)![]() をご覧ください。

をご覧ください。

住民税について詳しく知りたい方は「区税つうしん![]() 」をご覧ください。

」をご覧ください。

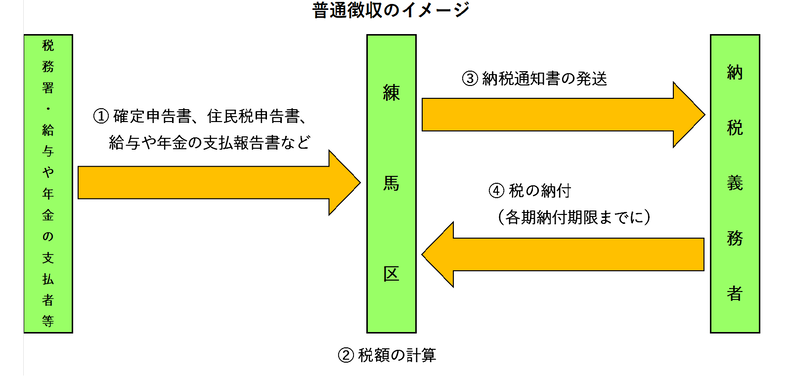

1 普通徴収とは住民税を納税義務者であるご本人が納付する制度

自営業の方や給与や年金から差し引かれていない分がある方が、納付書や口座振替などで納める方法をいいます。普通徴収分の住民税がある方には、納税通知書と納付書を区からご自宅へ郵送します。

(注釈)口座振替を登録をされている場合は、納付書は同封していません。

2 普通徴収分の住民税は4回に分けて納税する

普通徴収分の住民税は4分割(第1期から第4期)で各期に納期限を設けています。令和7年度の各期の納期限は以下のとおりです。期限内の納税をお願いいたします。

〇第1期分・・・令和7年6月30日(月曜)

〇第2期分・・・令和7年9月1日(月曜)

〇第3期分・・・令和7年10月31日(金曜)

〇第4期分・・・令和8年2月2日(月曜)

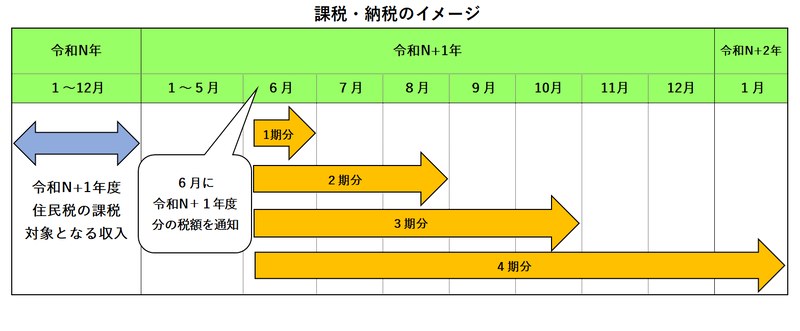

3 住民税は前年の収入に対して翌年度に課税される

住民税は、前年の1月1日から12月31日までの収入に対して、翌年度に課税されます(上図「課税・納税イメージ」参照)。

例えば、前年まで収入のなかった方が1月から収入を得るようになった場合、その年度は住民税が課税されないため、納税通知書と納付書は送付されません。その年の収入が非課税基準を超えた場合は、翌年度に住民税が課税され、納税通知書と納付書が送付されます。

4 給与特別徴収(給与差引き)されていても、給与以外に収入がある場合、納税通知書・納付書が届くことがある

配当や不動産所得など、給与以外の所得に対する住民税は、確定申告書などで住民税の徴収区分を「特別徴収」としていない場合、原則として普通徴収(個人納付)となります。この場合、勤務先を通じて送付した給与所得に係る特別徴収の税額通知書とは別に、ご自宅へ納税通知書・納付書(口座振替の方を除く)をお送りしますので、普通徴収分を納付書でご納付ください。なお納期限前であれば特別徴収分に合算することができます。ご希望の場合、納付書をお持ちになって、勤務先の給与担当の方にご相談ください。

5 前年と比べて住民税額が高くなっているのはなぜ?

住民税の税率は所得の多い少ないに関わらず一定です。前年と比べて住民税額が増えている場合、主に以下のような理由が考えられます。ご自身でチェックしてみてください。

□収入・所得が増えている(前年の1月1日から12月31日までが対象期間です)

□前年と比べて支払った医療費や社会保険料などが少ない

□前年と比べて寄附した金額(ふるさと納税など)が少ない

□配偶者などの扶養親族の控除が申告(適用)されていない

□障害者控除・ひとり親控除・寡婦控除等の控除が申告(適用)されていない

※控除を追加する場合は申告が必要です。ご不明な点がありましたら税務課までお問い合わせください。

6 転出しても住民税の納税先は変わらない

住民税は1月1日にお住まいの区市町村で課税されます。1月2日以降に他の区市町村へ転出した場合でも、その年度分は転出前の区市町村に納税します。転出先の区市町村では課税されません。

7 亡くなられた方の住民税について

その年の1月1日に練馬区にお住まいで、前年に所得が一定額以上あった方には納税義務が生じます。1月2日以降に納税義務者の方が亡くなられて相続が生じた場合、その納税義務は相続人の方に引き継がれることになります。

練馬区では、相続人代表者になられた方につきまして「相続人代表者指定(変更)届」のご提出をお願いしています。届出書に必要事項を記入のうえ、税務課へご提出ください。

詳しくは「亡くなられた方の税金について」![]() のページをご覧ください。

のページをご覧ください。

8 年金特別徴収とは年金支払者が住民税を年金から差し引いて、ご本人に代わって納入する制度

年金特別徴収とは、公的年金の支給元(日本年金機構など)が住民税を年金から差し引いて区へ直接納入する制度です。

この制度の対象となるのは、その年の4月1日現在65歳以上の年金受給者で、前年中の年金収入に対する住民税の納税義務がある方です。ただし、介護保険料が年金から差し引かれない場合など、年金特別徴収に該当しない方もいます。

また、年金から差し引かれる税額は、原則として年金所得に対する分のみです。

(注釈)障害年金や遺族年金などは非課税扱いとなりますので、ここでいう年金には含まれません。

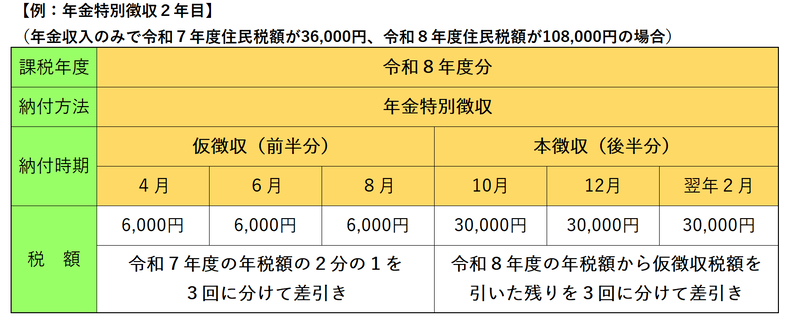

9 【年金特別徴収】前半(4・6・8月)に年金から差し引かれる額は、前年度の税額で決まる

新しい年度の住民税額は6月に決まりますが、年金からの差引きは4月から始まります。そのため、前年度の税額の2分の1を3回に分けて、4・6・8月にそれぞれ差引きを行います。これを仮徴収といいます。

10 【年金特別徴収】後半(10・12・翌年2月)に年金から差し引かれる額が増えることがある

10・12・翌年2月の後半の差引き額は、6月に決定した新しい年度の住民税額から前半(4・6・8月)に差引きされた税額を除して、残った税額を3回に分けてそれぞれ差引きを行います。これを本徴収といいます。

そのため、前年度の税額よりも新年度の税額が大きいと、後半に差し引かれる額が大きくなります。例えば、年金収入は変わらないが、前年度は医療費控除が大きくて税額が少なかった場合、新年度の税額の方が大きくなるため、後半からの差引き額が増えることになります。

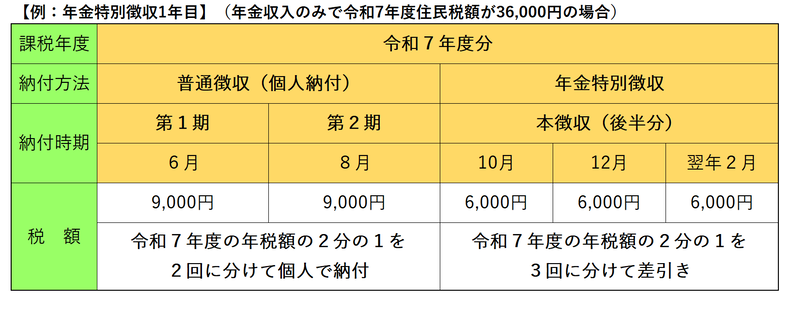

11 【年金特別徴収】新たに年金からの差引きが開始される方は、前半分をご自身で納める

新年度から新たに年金差引きが開始される方は、前半は普通徴収(個人納付)で納めます。年金差引きが始まるのは後半(10・12・翌年2月)からです。2年目以降は、前半(4・6・8月)も年金から差引きされるようになります。

参考に、年金差引きが開始される方の、1年目と2年目の納め方や差引き金額の例を掲載しておりますので、ご覧ください。

(注釈)「新年度から新たに年金差引きが開始される方には、確定申告を行った場合などで、前年度中に年金特別徴収が中止となった方が、新年度から改めて年金特別徴収が開始される方も含みます。

上記の例は、年金収入額は毎年あまり変わりませんが、令和7年度(令和6年中)の医療費が大きかったために税額が36,000円だった方が、令和8年度(令和7年中)はほとんど医療費がかからず、税額が108,000円に増額となったと想定したものです。

このように、前年度の税額よりも新年度の税額が大きいと、本徴収(後半分)で差し引かれる税額が大きくなります。

12 ふるさと納税による控除は所得税と住民税からされる

ふるさと納税をした場合、最大で「寄附金額-2,000円」分が所得税と住民税から控除されます。ワンストップ特例が適用される方は、所得税分もあわせて住民税から控除されます。納税通知書の「寄附金・外国税額控除等」の欄にふるさと納税分を含めた控除額を記載していますので、ご確認ください。控除金額が「寄附金額-2,000円」となっていない方は、差額分を確定申告により所得税で控除を受けていることが考えられます。

また、寄附をした金額に比べて、寄附金税額控除が少ない・適用されていない方は、以下の理由が考えられます。

1.寄附金による控除金額が上限に達している。

2.確定申告書第二表の「住民税・事業税に関する事項」の寄附金税額控除欄に寄附金額を記入していない。

3.ワンストップ特例を申請していたが、確定申告も行った(確定申告には寄附金の記載なし)。

1、2は税務課へお問い合わせください。

3は確定申告書を再提出する必要があります。詳しくは管轄の税務署へお問い合わせください。

ふるさと納税など寄附金税額控除の詳細は「寄附金税額控除(ふるさと納税など)」をご覧ください。

13 ふるさと納税のワンストップ特例が適用されないことがある

ふるさと納税のワンストップ特例は所得税の確定申告や住民税申告をしない方を対象とした制度です。以下の方はワンストップ特例適用外となります。

1.確定申告または住民税申告をされた方。

2.確定申告をしなければならない方(まだ確定申告をしていない方)。

3.6箇所以上の都道府県・区市町村に寄附を行った方。

4.ワンストップ特例の申請を行った日から翌年1月1日までの間に住所等の変更があったが、寄附をした翌年1月10日までに寄附先の都道府県・区市町村へ変更届出を提出していない方。

(注釈)ワンストップ特例が適用外になった方にはお知らせをお送りします。適用外となった場合は、税務署で寄附金控除の確定申告を行い、確定申告書第二表の「住民税・事業税に関する事項」の寄附金税額控除欄に、寄附金額を記入すれば、住民税においても寄附金税額控除が適用されます(記入がない場合、住民税で寄附金税額控除が適用できませんので、ご注意ください。)。

14 納税通知書の再発行は行っていません

ご本人様の紛失等による再発行は行っていませんので、大切に保管してください。紛失された場合は、課税証明書をお取りください。

15 納税方法

金融機関やコンビニエンスストアの窓口で納税することも出来ますが、スマートフォンを使ったクレジット決済を利用して納税することも可能です。詳しくは「特別区民税・都民税・森林環境税・軽自動車税種別割の納め方」をご覧ください。

16 納税の相談

退職や病気などの理由により、一時的に納税することが困難なときは、収納課納付相談係(納付案内センター)にご相談ください。

詳しくは「納付相談について(税)」をご覧ください。

17 住民税の減免について

特別な事情(生活保護を受給している方、生活保護の基準を下回る程度まで生活に困窮されている方、災害等の被害を受けた方)で減免を受けようとする場合は、納期限までに申請書、当該事由を証明する書類等を税務課へ提出する必要があります。なお、森林環境税についても免除制度があり、住民税の減税と合わせて区が申請を受け付け、免除の決定をします。

詳しくは「特別区民税・都民税(住民税)の減免」をご覧ください。

PDF形式のファイルを開くには、Adobe Acrobat Reader DC(旧Adobe Reader)が必要です。

お持ちでない方は、Adobe社から無償でダウンロードできます。

![]() Adobe Acrobat Reader DCのダウンロードへ

Adobe Acrobat Reader DCのダウンロードへ

お問い合わせ

区民部 税務課 区税第一~第四係

組織詳細へ

電話:03-5984-4537(直通)

ファクス:03-5984-1223

このページを見ている人はこんなページも見ています

法人番号:3000020131202

練馬区 法人番号:3000020131202