寄附金税額控除~ふるさと納税の仕組みなど~

- トップページ

- くらし・手続き

- 税金

- 特別区民税・都民税(住民税)の仕組み・計算

- 税額控除について

- 寄附金税額控除~ふるさと納税の仕組みなど~

ページ番号:657-894-583

更新日:2026年2月25日

下表の寄附先に寄附をした場合、寄附した年の翌年度に課税される住民税の所得割額から、寄附金額に対して一定の割合で税額控除されます。

控除額の計算

| 寄附先 | 控除額 | |

|---|---|---|

| 1 都道府県・区市町村 (ふるさと納税) |

○「ふるさと納税ワンストップ特例制度」が適用される場合 (ア)基本控除+(イ)特例控除+(ウ)申告特例控除 (ア)(寄附金額 - 2,000円) × 10% (イ)(寄附金額 - 2,000円) × 下表の割合B (ウ)(寄附金額 - 2,000円) × 下表の割合B×割合C (注釈)(イ)の特例控除額は、調整控除後の住民税所得割額の20%が上限となります。 |

|

| ○「ふるさと納税ワンストップ特例制度」が適用されない場合 (ア)基本控除+(イ)特例控除 |

||

| 2 東京都共同募金会 3 日本赤十字社 東京都支部 |

(寄附金額 - 2,000円) × 10% | |

| 4 練馬区が条例で指定する寄附先 | (寄附金額 - 2,000円) × 6% (特別区民税分のみ) | |

| 5 東京都が条例で指定する寄附先 | (寄附金額 - 2,000円) × 4% (都民税分のみ) | |

(注釈) 上表の1の(ア)と2~5の控除額を算出する場合、対象となる寄附金額は総所得金額等の30%が上限となります。

| (住民税の課税総所得金額 注釈1)-(人的控除差調整額 注釈2) | 割合B(注釈3) | 割合C | |||

|---|---|---|---|---|---|

| 0円以上195万円以下 | 84.895% | 84.895分の5.105 | |||

| 195万円超330万円以下 | 79.79% | 79.79分の10.21 | |||

| 330万円超695万円以下 | 69.58% | 69.58分の20.42 | |||

| 695万円超900万円以下 | 66.517% | 66.517分の23.483 | |||

| 900万円超1,800万円以下 | 56.307% | 56.307分の33.693 | |||

| 1,800万円超4,000万円以下 | 49.16% | ||||

| 4,000万円超 | 44.055% | ||||

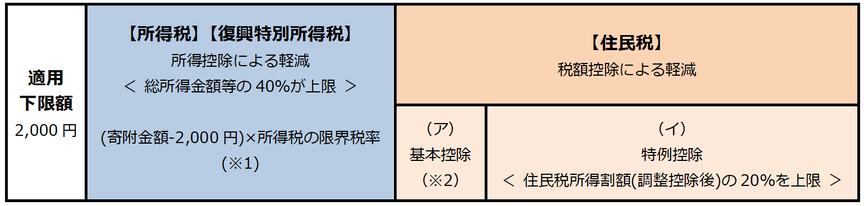

「ふるさと納税」のイメージ

(注釈1)所得税の限界税率とは、課税総所得金額に応じて適用される所得税の最高税率です。

(注釈2)対象となる寄附金額は、ふるさと納税以外の寄附金額と合わせて総所得金額等の30%が上限となります。

ふるさと納税を行った場合の寄附金税額控除の計算例

ワンストップ特例を適用しない場合とワンストップ特例を適用する場合の計算例です。

![]() 【計算例1】ワンストップ特例を適用しない場合(PDF:4KB)

【計算例1】ワンストップ特例を適用しない場合(PDF:4KB)

![]() 【計算例2】ワンストップ特例を適用しない場合(上限額以上に寄附した場合)(PDF:4KB)

【計算例2】ワンストップ特例を適用しない場合(上限額以上に寄附した場合)(PDF:4KB)

![]() 【計算例3】ワンストップ特例を適用する場合(PDF:4KB)

【計算例3】ワンストップ特例を適用する場合(PDF:4KB)

ふるさと納税の上限額の試算

ふるさと納税の上限額(ふるさと納税における特例控除の上限を超えない範囲の寄附金額の上限額)について、税額シミュレーションで試算できます。

(注釈)試算であり、確定額ではないため、あくまで目安としてご利用ください。

対象となる寄附先

練馬区が条例で指定する寄附先

東京都が条例で指定する寄附先

東京都主税局のホームページ「東京都の条例指定寄附金一覧(外部サイト)![]() 」をご覧ください。

」をご覧ください。

ふるさと納税の対象となる団体

令和元年6月1日以後は、総務大臣が指定した都道府県・区市町村(以下「自治体」という。)への寄附に限り、特例控除が適用されます(総務大臣の指定を受けていない自治体への寄附には特例控除が適用されません)。詳しくは、総務省ホームページのふるさと納税ポータルサイト(外部サイト)![]() をご覧ください。

をご覧ください。

ふるさと納税ワンストップ特例

給与所得者や年金所得者がふるさと納税をした場合で、寄附先の自治体が5か所以内、かつ、所得税の確定申告または住民税の申告を行う必要がない場合、寄附先の自治体が寄附した方に代わって、税額控除の申請を寄附した方の居住する自治体に行う特例制度です。

この場合、所得税分および住民税分の税額控除額は、全額が住民税所得割から控除されます。

詳しい制度内容は、総務省ホームページのふるさと納税ポータルサイト(外部サイト)![]() をご覧ください。

をご覧ください。

ワンストップ特例が適用されない場合

- 確定申告が必要となった場合(確定申告が必要と判断される場合も含む)

- 確定申告または住民税の申告を行った場合(医療費控除の申告など)

- 6か所以上の自治体に寄附を行った場合

- ワンストップ特例の申請を行った日から翌年1月1日までの間に住所等の変更があった場合で、寄附をした翌年の1月10日までに寄附先の自治体へ変更届出を提出していない場合

(注釈)上記のいずれかの事由に該当した場合は、ワンストップ特例の申請を行っていても、この特例は適用されません。適用外となった方には、区から「寄附金税額控除に係る申告特例(ふるさと納税ワンストップ特例)適用外のお知らせ」をお送りしますので、寄附金税額控除を適用するために必要な手続き(申告)を行ってください。

ワンストップ特例が適用外となった場合に行う手続き

ワンストップ特例が適用されなくなった場合、寄附金税額控除を受けるためには、所得税の確定申告書または住民税の申告書の提出が必要となります。

所得税の確定申告を行う場合

所得税において、ふるさと納税(ワンストップ特例の適用外となった寄附分)の寄附金控除の申告を行っていない場合は、所得税の確定申告書を管轄の税務署に提出してください。その際の注意事項は以下のとおりです。

- 申告書には、全ての寄附金(ワンストップ特例を申請していない寄附分も含む)について申告を行ってください。

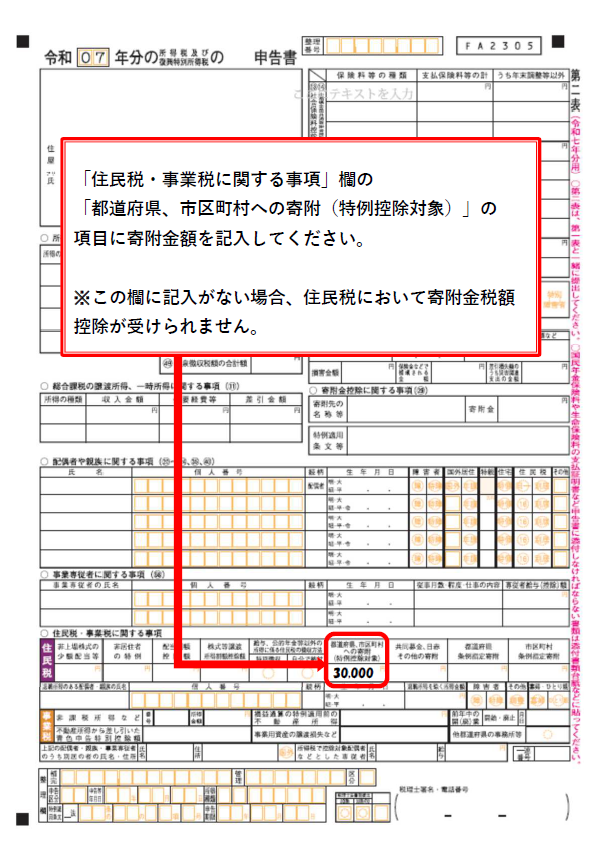

- 確定申告書第二表「住民税に関する事項」欄の「都道府県、市区町村への寄附(特例控除対象)」欄に、ふるさと納税の寄附金額を必ず記入してください。この欄に記入がないと、住民税において寄附金税額控除が受けられません。

確定申告書第二表「住民税・事業税に関する事項」

住民税の申告書を提出する場合

所得税において既にふるさと納税(ワンストップ特例の適用外となった寄附分も含めて)の寄附金控除の申告を行っているが、確定申告書第二表「住民税に関する事項」の「都道府県、市区町村への寄附(特例控除対象)」欄に寄附金額を書き忘れた場合や、寄附金控除の追加を行っても所得税額に変更がない場合(還付申告をしても還付金がない場合)などは、区へ住民税の申告書を提出してください。

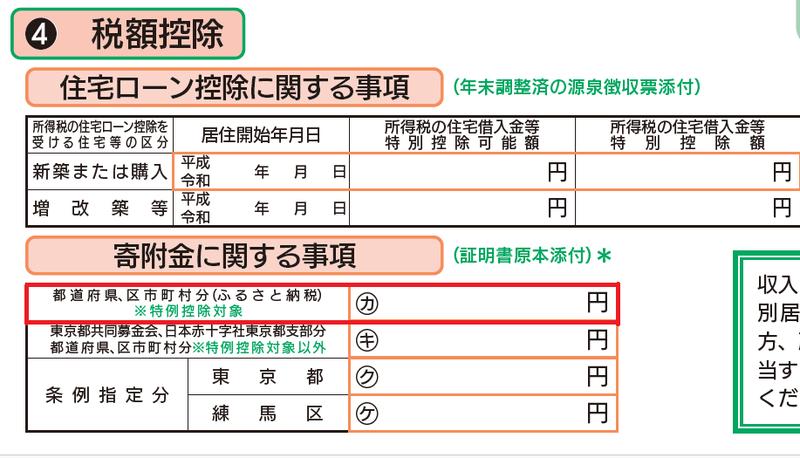

住民税の申告書に、寄附金額を記入(下図イメージ参照)し、寄附金の受領書等を添付して、区へ提出してください。(寄附金の受領書等を税務署に提出済みの場合は、税務課区税第一~第四係(電話:03-5984-4537)までご連絡ください。)

住民税の申告書(様式)は、「特別区民税・都民税(住民税)の申告について」のページからダウンロードできます。 様式をご自宅へ郵送することも可能です。ご希望の場合は、税務課区税第一~第四係(電話:03-5984-4537)までご連絡ください。

特別区民税・都民税(住民税)申告書「寄附金に関する事項」

確定申告書の作成はホームページのご利用を

国税庁ホームページの「確定申告書等作成コーナー」で確定申告書を作成することができます。

作成した申告書は、e-TAX(イータックス)で送信するか、または印刷をして税務署へ郵送してください。

(注釈)住民税の寄附金税額控除を受ける場合は、確定申告書第二表の「住民税に関する事項」欄の「都道府県、市区町村への寄附(特例控除対象)」欄(上記の確定申告書第二表「住民税・事業税に関する事項」イメージ参照)に記入が必要です。ご注意ください。

確定申告に関するお問い合わせ先

| 税務署名 | 住所 | 電話番号 | 管轄区域 |

|---|---|---|---|

| 練馬東税務署 | 練馬区栄町23-7 | 03-6371-2332 | 〒176・179の地域、富士見台、南田中、高野台、谷原、三原台 |

| 練馬西税務署 | 練馬区東大泉7-31-35 | 03-3867-9711 | 〒178の地域、〒177の上記練馬東税務署管轄地域以外の地域 |

よくある質問と回答

| No | 質問 | 回答 |

|---|---|---|

| 1 | 住宅ローン控除がある場合、ふるさと納税の上限額(特例控除の上限を超えない範囲での寄附金額の上限)を計算するときに影響はありますか? | ふるさと納税の上限額を計算するときは、住宅ローン控除を控除する前(調整控除後)の住民税所得割額を用いるため、上限額への影響はありません。 ただし、住民税所得割額の税額控除は、調整控除、配当控除、住宅ローン控除、寄附金税額控除の順に控除されます。住宅ローン控除の控除額が大きい場合、その分所得割額が少なくなるため、寄附金税額控除を所得割額から控除しきれなくなる(結果として寄附金税額控除が全額受けられなくなる)場合がありますので、注意が必要です。 |

| 2 | 退職金を受け取りましたが、ふるさと納税の上限額を計算するときに影響がありますか? | 原則として影響はありません。ふるさと納税の上限額を計算するときは、調整控除後の住民税所得割額を用います。退職所得については「現年分離課税」となっており、退職所得に係る住民税所得割額は、ふるさと納税による寄附金税額控除の対象となる住民税所得割額に含まれません(現年分離課税とならない退職所得の場合を除く)。 |

| 3 | ふるさと納税の上限額はどのように計算できますか? | ふるさと納税の上限額は『(住民税所得割額(調整控除後)×20%÷(90%-所得税率×1.021))+2,000円』という式で計算することができます。ただし、住民税は前年の所得に対して翌年度に課税されることから、寄附を行う時点では、住民税所得割額や所得税率は確定していません。そのため、計算する際は、あくまでも目安としてください。 区ホームページ「税額シミュレーション」でも試算できますので、よろしければご利用ください。 |

| 4 | 昨年ふるさと納税を行い、確定申告を行いましたが、納税通知書・税額通知書には寄附金税額控除が記載されていません(想定よりも控除額が少額)でした。その理由と適用するための手続きを教えてください。 | 寄附をした金額に比べて、寄附金税額控除が少ない・適用されていない場合、主に以下の理由が考えられます。 (1)寄附金による控除金額が上限に達している。 (2)確定申告書第二表「住民税・事業税に関する事項」の「都道府県・市区町村への寄附(特例控除対象)」欄に寄附金額を書き忘れた。 (3)ワンストップ特例を申請したが、確定申告書を提出した(寄附金控除の記載なし)。 (2)の場合は、住民税申告書に寄附金受領書(原本)を添付して、区へ提出してください。原本を税務署に提出している場合は、その旨を区(税務課)へご連絡ください。区が税務署へ確認(資料閲覧)します。資料閲覧する場合は2か月程度時間がかかりますので、予めご了承ください。 (3)の場合は、改めて寄附金控除を含めて確定申告(更正の請求等)を行う必要があります。手続きについて詳しくは管轄の税務署にお問い合わせください。 |

| 5 | 私は上場株式等に係る譲渡所得があり、他の所得はありません。住民税は、特定口座内で特別徴収されています。私の場合、ふるさと納税の寄附金控除を受けられますか? | 上場株式等に係る譲渡所得のみで、住民税が特別徴収されている場合、申告分離課税として確定申告すれば、所得税および住民税で寄附金控除(住民税では寄附金税額控除)を受けることができます。 なお、確定申告した場合、特別徴収されていた住民税額は、株式等譲渡所得割額控除として住民税所得割額から税額控除されます。所得割額の税額控除は、調整控除、配当控除、住宅ローン控除、寄附金控除、外国税額控除、配当割額・株式等譲渡所得割額控除の順に控除されます。配当割額・株式等譲渡所得割額控除額については、所得割額から控除しきれなかった場合、均等割額に充当(森林環境税額にも委託納付。その他未納の徴収金がある場合も充当)した上で、充当しきれなかった額は還付します。 また、確定申告をした場合、その所得金額は住民税の所得金額にも算入されるため、扶養から外れて扶養者やご自身の税額が上がったり、国民健康保険料や介護保険料等が上がる場合がありますので、ご注意ください。 |

PDF形式のファイルを開くには、Adobe Acrobat Reader DC(旧Adobe Reader)が必要です。

お持ちでない方は、Adobe社から無償でダウンロードできます。

![]() Adobe Acrobat Reader DCのダウンロードへ

Adobe Acrobat Reader DCのダウンロードへ

お問い合わせ

区民部 税務課 区税第一~第四係

組織詳細へ

電話:03-5984-4537(直通)

ファクス:03-5984-1223

このページを見ている人はこんなページも見ています

法人番号:3000020131202

練馬区 法人番号:3000020131202