特別区民税・都民税(個人住民税)の主な税制改正【令和3年度住民税から適用】

- トップページ

- くらし・手続き

- 税金

- 特別区民税・都民税(住民税)の仕組み・計算

- 税制改正

- 特別区民税・都民税(個人住民税)の主な税制改正【令和3年度住民税から適用】

ページ番号:951-718-553

更新日:2021年4月1日

令和3年度(令和2年1月1日から令和2年12月31日の間に得た収入)の個人住民税から適用される改正点をお知らせします。

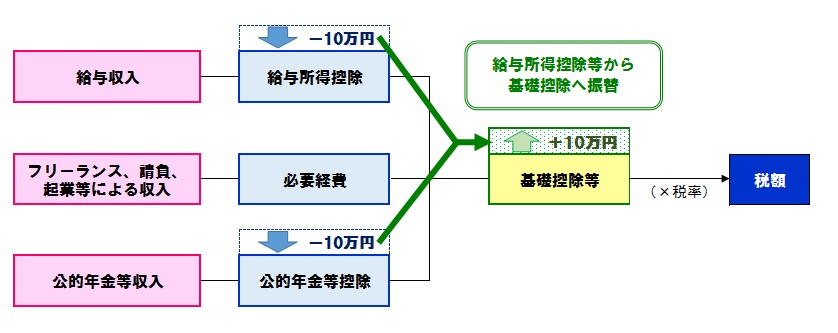

給与所得控除・公的年金等控除から基礎控除への振り替え

働き方の多様化を踏まえ、働き方改革を後押しする等の観点から、特定の収入にのみ適用される給与所得控除および公的年金等控除の控除額を一律10万円引き下げ、どのような所得にでも適用される基礎控除の控除額が10万円引き上げられます。

(財務省HPより)

給与所得控除の改正

給与所得控除額が一律10万円引き下げられます。

給与所得控除の上限額が適用される給与等の収入金額が850万円、その上限額が195万円にそれぞれ引き下げられます。

なお、子育て世帯や介護世帯には負担が生じないよう、措置が講じられます(後述の「所得金額調整控除」をご覧ください)。

| 改正後 | 改正前 | ||

|---|---|---|---|

| 給与収入金額 | 給与所得 | 給与収入金額 | 給与所得 |

| 0円~550,999円 | 0円 | 0円~650,999円 | 0円 |

| 551,000円~1,618,999円 | 給与収入ー550,000円 | 651,000円~1,618,999円 | 給与収入ー650,000円 |

| 1,619,000円~1,619,999円 | 1,069,000円 | 1,619,000円~1,619,999円 | 969,000円 |

| 1,620,000円~1,621,999円 | 1,070,000円 | 1,620,000円~1,621,999円 | 970,000円 |

| 1,622,000円~1,623,999円 | 1,072,000円 | 1,622,000円~1,623,999円 | 972,000円 |

| 1,624,000円~1,627,999円 | 1,074,000円 | 1,624,000円~1,627,999円 | 974,000円 |

| 1,628,000円~1,799,999円 | (A)×2.4+100,000円 | 1,628,000円~1,799,999円 | (A)×2.4 |

| 1,800,000円~3,599,999円 | (A)×2.8-80,000円 | 1,800,000円~3,599,999円 | (A)×2.8-180,000円 |

| 3,600,000円~6,599,999円 | (A)×3.2-440,000円 | 3,600,000円~6,599,999円 | (A)×3.2-540,000円 |

| 6,600,000円~8,499,999円 | 給与収入×0.9-1,100,000円 | 6,600,000円~9,999,999円 | 給与収入×0.9-1,200,000円 |

| 8,500,000円以上 | 給与収入ー1,950,000円 | 10,000,000円以上 | 給与収入ー2,200,000円 |

(A)=給与収入金額÷4(割った後、千円未満の端数は切り捨て)

特定支出控除の見直し

- 特定支出の範囲に、職務の遂行に直接必要な旅費等で通常必要と認められるものが追加されました。

- 特定支出の範囲に含まれている単身赴任者の帰宅旅費について、1月に4往復を超えた旅行に係る帰宅旅費を対象に加え、帰宅のために通常要する自動車を使用することにより支出する燃料費および有料道路料金も対象に追加されました。

公的年金等控除の改正

公的年金等控除額が一律10万円引き下げられます。

公的年金等の収入金額が1,000万円を超える場合の公的年金等控除額については、195万5千円が上限とされます。

公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円を超える場合の公的年金等控除額については、控除額が逓減します。

| 年齢 | 公的年金等の収入金額(B) | 公的年金等雑所得金額 | ||

|---|---|---|---|---|

| 公的年金等雑所得以外の所得に係る合計所得金額 | ||||

| 10,000,000円以下 | 10,000,001円~20,000,000円 | 20,000,001円以上 | ||

| 65歳以上 | 0円~3,299,999円 | (B)-1,100,000円 | (B)-1,000,000円 | (B)-900,000円 |

| 3,300,000円~4,099,999円 | (B)×0.75-275,000円 | (B)×0.75-175,000円 | (B)×0.75-75,000円 | |

| 4,100,000円~7,699,999円 | (B)×0.85-685,000円 | (B)×0.85-585,000円 | (B)×0.85-485,000円 | |

| 7,700,000円~9,999,999円 | (B)×0.95-1,455,000円 | (B)×0.95-1,355,000円 | (B)×0.95-1,255,000円 | |

| 10,000,000円以上 | (B)-1,955,000円 | (B)-1,855,000円 | (B)-1,755,000円 | |

| 65歳未満 | 0円~1,299,999円 | (B)-600,000円 | (B)-500,000円 | (B)-400,000円 |

| 1,300,000円~4,099,999円 | (B)×0.75-275,000円 | (B)×0.75-175,000円 | (B)×0.75-75,000円 | |

| 4,100,000円~7,699,999円 | (B)×0.85-685,000円 | (B)×0.85-585,000円 | (B)×0.85-485,000円 | |

| 7,700,000円~9,999,999円 | (B)×0.95-1,455,000円 | (B)×0.95-1,355,000円 | (B)×0.95-1,255,000円 | |

| 10,000,000円以上 | (B)-1,955,000円 | (B)-1,855,000円 | (B)-1,755,000円 | |

| 年齢 | 公的年金等の収入金額(B) | 公的年金等雑所得金額 |

|---|---|---|

| 65歳以上 | 0円~3,299,999円 | (B)-1,200,000円 |

| 3,300,000円~4,099,999円 | (B)×0.75-375,000円 | |

| 4,100,000円~7,699,999円 | (B)×0.85-785,000円 | |

| 7,700,000円以上 | (B)×0.95-1,555,000円 | |

| 65歳未満 | 0円~1,299,999円 | (B)-700,000円 |

| 1,300,000円~4,099,999円 | (B)×0.75-375,000円 | |

| 4,100,000円~7,699,999円 | (B)×0.85-785,000円 | |

| 7,700,000円以上 | (B)×0.95-1,555,000円 |

所得金額調整控除の創設

給与所得控除の上限となる給与収入が「1,000万円超」から「850万円超」に引き下げられますが、子育て世帯や介護世帯には、この引き下げに伴う負担増が生じないよう調整します。また、給与所得と公的年金等に係る雑所得の両方がある場合に、重複して10万円の所得増とならないように調整します。

1 給与等の収入金額が850万円を超え、つぎのいずれかに該当する場合には、給与等の収入金額(1,000万円を超える場合は1,000万円)から850万円を控除した金額の10%に相当する金額が、給与所得の金額から控除されます。

- 本人が特別障害者に該当する

- 23歳未満の扶養親族を有する(1人の扶養親族に対して夫婦で重複適用が可能)

- 特別障害者である同一生計配偶者もしくは扶養親族を有する(1人の扶養親族に対して夫婦で重複適用が可能)

【計算式】 控除額=(給与等の収入金額(1,000万円を超える場合は1,000万円)-850万円)×10%

2 給与所得および公的年金等に係る雑所得の金額があり、給与所得および公的年金等に係る雑所得の金額の合計額が10万円を超える場合には、給与所得(10万円を超える場合は10万円)および公的年金等に係る雑所得(10万円を超える場合は10万円)の金額の合計額から10万円を控除した残額が、給与所得の金額から控除されます。

【計算式】 控除額=(給与所得(10万円を超える場合は10万円)+公的年金等に係る雑所得(10万円を超える場合は10万円))-10万円

(注釈)1と2の要件を両方満たす場合、それぞれの計算式で求めた控除額の合計額が給与所得の金額から控除されます。

基礎控除の改正

基礎控除額が10万円引き上げられます。

前年の合計所得金額が2,400万円を超える所得割の納税義務者については、その前年の合計所得金額に応じて控除額が逓減し、前年の合計所得金額が2,500万円を超える所得割の納税義務者については、基礎控除の適用はなくなります。

| 所得割の納税義務者の 前年の合計所得金額 |

基礎控除額 | |

|---|---|---|

| 改正後 | 改正前 | |

| 24,000,000円以下 | 430,000円 | 330,000円 (所得制限なし) |

| 24,000,001円~24,500,000円 | 290,000円 | |

| 24,500,001円~25,000,000円 | 150,000円 | |

| 25,000,001円以上 | 適用なし | |

調整控除の改正

調整控除について、合計所得金額が2,500万円を超える場合は適用外とされました。

| 改正後 | 改正前 | ||

|---|---|---|---|

| 合計所得金額 | 調整控除額 | 合計所得金額 | 調整控除額 |

| 2,500万円以下 | (注釈)【計算方法】参照 | 所得制限なし | (注釈)【計算方法】参照 |

| 2,500万円超 | 0円 | ||

【計算方法】

1 合計課税所得金額が200万円以下の場合

【計算式】 調整控除額=下記のいずれか少ない金額×5%(区民税3%、都民税2%)

- 人的控除額の差の合計額

- 住民税の合計課税所得金額

2 合計課税所得金額が200万円超の場合

【計算式】 調整控除額=(人的控除の差の合計額-(住民税の合計課税所得金額-200万円))×5%

ただし、調整控除額が2,500円未満の場合は、2,500円(区民税1,500円、都民税1,000円)

ひとり親控除の創設および寡婦(寡夫)控除の改正

全てのひとり親家庭の子どもに対して公平な税制を実現する観点から、「婚姻歴の有無による不公平」と「男性のひとり親と女性のひとり親の間の不公平」を同時に解消するため、以下の措置が講じられました。

1 ひとり親控除について

婚姻歴や性別にかかわらず、生計を一にする子(前年の総所得金額等が48万円以下)を有する単身者について、「ひとり親控除」(控除額30万円)が適用されることとなりました。

2 寡婦控除の見直し

上記以外の寡婦については、引き続き控除額26万円を適用することとし、子以外の扶養親族を持つ寡婦についても所得制限(前年の合計所得金額500万円以下)が設けられました。

(注釈)1のひとり親控除、2の寡婦控除のいずれについても、住民票の続柄に「夫(未届)」「妻(未届)」の記載がある者は対象外です。

3 個人住民税の非課税措置の見直し

1もしくは2に該当し、かつ、前年の合計所得金額が135万円以下である方は、特別区民税・都民税(住民税)の非課税措置の対象となります。

女性の場合

| 配偶関係 | 死別 | 離別 | 未婚 | |||||

|---|---|---|---|---|---|---|---|---|

| 本人所得(合計所得金額) | 500万円以下 | 500万円超 | 500万円以下 | 500万円超 | 500万円以下 | 500万円超 | ||

| 扶養親族 | 有 | 子 | 30万円(注釈1) | ― | 30万円(注釈1) | ― | 30万円(注釈1) | ― |

| 子以外 | 26万円(注釈2) | ― | 26万円(注釈2) | ― | 26万円(注釈2) | ― | ||

| 無 | 26万円(注釈2) | ― | ― | ― | ― | ― | ||

(注釈1)ひとり親控除

(注釈2)寡婦控除

| 配偶関係 | 死別 | 離別 | ||||

|---|---|---|---|---|---|---|

| 本人所得(合計所得金額) | 500万円以下 | 500万円超 | 500万円以下 | 500万円超 | ||

| 扶養親族 | 有 | 子 | 30万円 | 26万円 | 30万円 | 26万円 |

| 子以外 | 26万円 | 26万円 | 26万円 | 26万円 | ||

| 無 | 26万円 | ― | ― | ― | ||

男性の場合

| 配偶関係 | 死別 | 離別 | 未婚 | |||||

|---|---|---|---|---|---|---|---|---|

| 本人所得(合計所得金額) | 500万円以下 | 500万円超 | 500万円以下 | 500万円超 | 500万円以下 | 500万円超 | ||

| 扶養親族 | 有 | 子 | 30万円(注釈1) | ― | 30万円(注釈1) | ― | 30万円(注釈1) | ― |

| 子以外 | ― | ― | ― | ― | ― | ― | ||

| 無 | ― | ― | ― | ― | ― | ― | ||

(注釈1)ひとり親控除

| 配偶関係 | 死別 | 離別 | ||||

|---|---|---|---|---|---|---|

| 本人所得(合計所得金額) | 500万円以下 | 500万円超 | 500万円以下 | 500万円超 | ||

| 扶養親族 | 有 | 子 | 26万円 | ― | 26万円 | ― |

| 子以外 | ― | ― | ― | ― | ||

| 無 | ― | ― | ― | ― | ||

非課税基準・所得控除等の適用に係る合計所得金額要件等の改正

給与所得控除・公的年金等控除から基礎控除への振り替えに伴い、非課税基準や所得控除等の適用に係る所得要件が見直されました。

各要件については下表のとおりです。

| 要件等 | 改正後 | 改正前 |

|---|---|---|

| 同一生計配偶者および扶養親族 の合計所得金額要件 |

合計所得金額48万円以下 | 合計所得金額38万円以下 |

| 配偶者特別控除に係る配偶者 の合計所得金額要件 |

合計所得金額48万円超133万円以下 | 合計所得金額38万円超123万円以下 |

| 勤労学生控除 の合計所得金額要件 |

合計所得金額75万円以下 | 合計所得金額65万円以下 |

| 寡婦およびひとり親に係る生計を 一にする子の総所得金額等要件 |

総所得金額等48万円以下 | 総所得金額等38万円以下 |

| 雑損控除に係る親族の 前年の総所得金額等要件 |

合計所得金額48万円以下 | 合計所得金額38万円以下 |

| 家内労働者特例 (必要経費の最低保証額) |

55万円 | 65万円 |

| 障害者・未成年・寡婦・ひとり親に 対する非課税措置の合計所得金額要件 |

合計所得金額135万円以下 | 合計所得金額125万円以下 |

| 均等割非課税基準における 合計所得金額要件 |

35万円×(同一生計配偶者および扶養親族の合計数+1)+10万円+21万円(注釈)以下 | 35万円×(同一生計配偶者および扶養親族の合計数+1)+21万円(注釈)以下 |

| 所得割非課税基準における 総所得金額等要件 |

35万円×(同一生計配偶者および扶養親族の合計数+1)+10万円+32万円(注釈)以下 | 35万円×(同一生計配偶者および扶養親族の合計数+1)+32万円(注釈)以下 |

(注釈)同一生計配偶者および扶養親族がいる場合のみ、この金額(21万円または32万円)を加算します。

その他の改正

青色申告特別控除額の変更

現行の65万円から55万円に、10万円引下げられます。ただし、つぎのいずれかに該当する場合は65万円となります。

- その年分の事業に係る仕訳帳及び総勘定元帳について、電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律に定めるところにより電磁的記録の備付け及び保存を行っていること。

- その年分の所得税の確定申告書、貸借対照表及び損益計算書等の提出を、その提出期限までに電子情報処理組織(e-Tax)を使用して行うこと。

eLTAX(エルタックス)給報・年報の提出義務の判定基準変更

提出期限の属する年の前々年の1月1日から12月31日までの間に提出すべき支払調書等(所得税に係る給与所得の源泉徴収票等)の枚数が100枚以上となる場合、給与支払報告書および公的年金等支払報告書をeLTAXまたは光ディスク等により提出しなければならないこととされました。

(改正前は1,000枚以上。令和3年1月1日以後に提出すべき給与支払報告書等に適用)

お問い合わせ

区民部 税務課 区税第一~第四係

電話:03-5984-4537(直通)

(注釈)令和3年度の組織改正により、「区税個人係」から「区税第一係、区税第二係、区税第三係、区税第四係」へ係名称が変更となりました。

このページを見ている人はこんなページも見ています

法人番号:3000020131202

練馬区 法人番号:3000020131202